原标题:9月全球半导体销额同比降幅继续收窄,10月重卡销量同比增幅扩大——行业景气观察(1108)

本周景气度改善的领域主要在上游资源品、TMT领域和金融地产。上游资源品中钢材、铜铝价格持续上涨,水泥继续改善,建材成交延续上行。中游制造领域,新能源产业链和光伏价格指数持续下跌,重卡销量同比增幅扩大,光伏装机持续高增长。信息技术中全球半导体销售额同比降幅继续收窄,电信主营收入持续增长。A股市场成交回暖。10月出口边际弱化,美国库存增速降至较低水平,国内部分出口相关行业后续有望受益于海外新一轮库存的回补。推荐关注景气持续改善的建材、铜铝等部分资源品和电子等TMT领域,以及我国出口优势较强的汽车、船舶、家电等领域。

【本周关注】10月出口在内外因素扰动下初现边际弱化,后续随着PPI的触底回升和海外去库存接近尾声,量价有望出现积极催化。国别/地区方面,对多数国家/地区出口同比呈下降态势,对中国香港、美国、澳大利亚出口有所改善。行业层面,大部分劳动密集型产品增速均承压,高新技术及机电产品分化,其中手机出口显著改善,汽车、家电出口保持相比来说较高增速。同时美国库存增速降至较低水平,国内部分出口相关行业后续有望受益于海外新一轮库存的回补。推荐关注手机等电子科技类产品需求景气拐点的出现,以及我国出口优势较强的汽车、船舶、家电等领域。

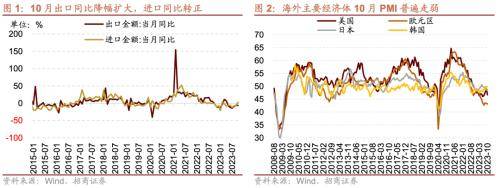

【信息技术】本周存储器价格表现分化,本周8GB DRAM存储器价格周环比下行,32GB NAND flash存储器价格周环比持平,64GB NAND flash存储器价格周环比上行。9月全球半导体销售额同比降幅继续收窄,日本销量同比降幅扩大,中国和亚太地区销量同比降幅收窄,美洲销量同比由正转负,欧洲销量同比增幅扩大。1-9月电信主要经营业务收入累计同比继续增长。1-9月光缆线路长度同比增幅扩大。10月集成电路出口金额同比跌幅扩大、进口金额同比跌幅收窄,当月贸易逆差扩大。

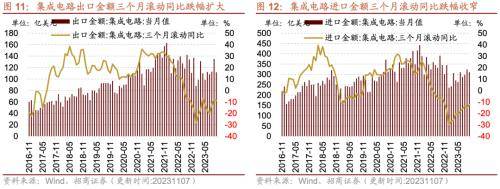

【中游制造】本周正极材料、锂材料、钴产品等价格普遍下降。本周光伏价格指数下行,多晶硅、硅片、组件与电池片价格指数均下行。本周光伏产业链中硅料、硅片、组件价格较较上周下降。10月重卡销量同比增幅扩大。1-9月全国太阳能发电装机容量累计同比增幅扩大。CCFI、BDI上行,CCBFI、BDTI下行。

【消费需求】主产区生鲜乳价格持平。仔猪批发价、生猪批发价上行,猪肉批发价下行。在生猪养殖利润方面,自繁自养生猪养殖亏损、外购仔猪养殖亏损继续扩大;在肉鸡养殖方面,肉鸡苗价格下行、鸡肉价格持平;蔬菜价格指数上行,棉花期货结算价下行、玉米期货结算价下行。本周电影票房收入、观影人数、电影上映场次均下行。本周中药材价格指数下行。本周白卡纸价格指数、文化纸价格上行。

【资源品】建筑钢材成交量十日均值周环比上行。螺纹钢、钢坯价格上行;唐山钢坯库存上行,主要钢材品种合计库存下行。煤炭价格这一块,京唐港山西主焦煤库提价上行,秦皇岛港山西优混平仓价周环比下行;焦炭期货结算价、焦煤期货结算价上行,动力煤期货结算价持平。库存方面,秦皇岛港煤炭库存上行,天津港焦炭库存下行。全国水泥价格指数上行。Brent国际原油价格下行;有机化工品期货价格涨跌互现,辛醇、二甲苯、甲醇、DOP等价格涨幅居前,二乙二醇、燃料油、沥青等价格跌幅居前。本周工业金属价格多数上涨,铜、铝、锌、锡、铅价格持续上涨,镍、钴价格下降;铜、铅、锡库存上行,铝、锌、镍库存下行;黄金期现、白银期现价格下行。

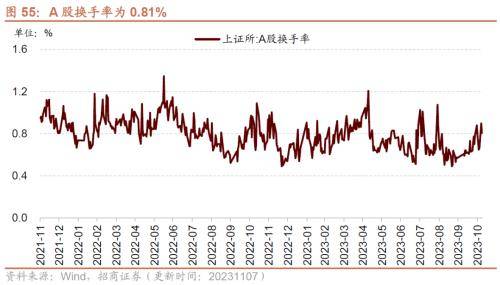

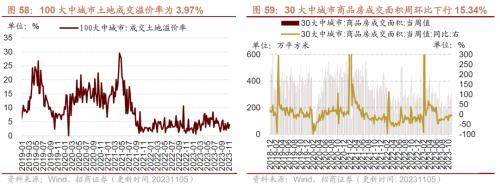

【金融地产】货币市场净回笼,隔夜/1周/2周SHIBOR利率较上周下行。A股换手率、日成交额上行。在债券收益率方面,1年/3年国债到期收益率周环比上行。本周土地成交溢价率上行、商品房成交面积下行。

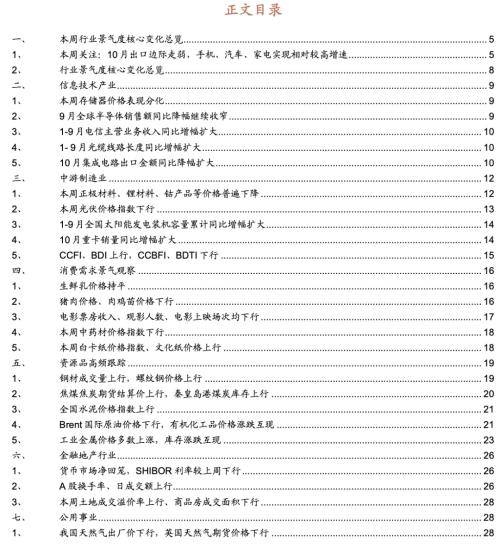

10月以美元计价出口金额同比-6.4%(前值为-6.2%),低于wind一致预期的-3.2%;进口金额同比+3.0%(前值为-6.3%),实现自年初以来首次转正,较大幅度超出市场此前预期的-4.4%。

多重因素导致出口降幅再度扩大。1)海外需求整体仍较为疲软,10月主要发达经济体PMI均位于荣枯线以下,欧元区PMI进一步下降至43.1的历史较低水平,美国、韩国分别回落至46.7和49.8,日本制造业PMI略有回升至48.7,但仍位于荣枯线月受双节影响,国内生产、交货或有延迟。3)对东盟地区出口在较高基数背景下,持续走低,进而对整体出口有一定拖累。4)此外此前重点出口品类增速的回落也对整体出口带来下拉。

出口国别/地区来看,对多数国家/地区出口同比呈下降态势,对中国香港、美国、澳大利亚出口有所改善

10月我国对多数国家出口金额单月同比呈现负增长,尤其对韩国、加拿大、日本、欧盟等国家/地区降幅较大,对中国香港、美国、澳大利亚出口有所改善。从变动幅度来看,对发达经济体单月出口同比降幅普遍在扩大,其中,对加拿大单月同比由-9.33%降至-13.29%,对欧盟出口单月同比由-11.61%降至-12.56%,对日本出口同比降幅由-6.45%降至12.99%;对韩国出口同比降幅由-7.03%降至-17.00%。但对美国、澳大利亚的出口当月同比有所改善,反应其需求的韧性,其中对美出口当月同比降幅由9.34%收窄至8.19%;对澳大利亚出口同比由-17.8%转正至5.9%。对中国香港单月出口降幅收窄4.84个百分点至-5.15%。此外对俄罗斯出口同比保持比较高增速,当月增速为17.24%。

从10月主要行业出口数据分析来看,一方面,农产品出口增速转负,劳动密集型产品出口降幅普遍扩大,箱包出口同比下降13.6%,服装及衣着附件同比下降10.2%,玩具出口同比下降17.4%,家具出口同比下降9.1%,对10月份的出口有较大拖累。

另一方面,高新技术产品出口增速分化,手机改善显著,汽车和家电出口同比增长仍较高。10月份高新技术产品出口同比下降9.2%(前值-8.3%),机电产品出口同比下降6.7%(前值-6.1%);通用机械出口降幅扩大至-1.2%,集成电路出口同比-16.6%(前值-5.0%),降幅有明显扩大;医疗器械当月同比-7.5%。以上均相比9月均边际走弱。

增长较为亮眼的是手机领域,单月同比由此前的-7.1%转正至21.8%,家用电器单月出口金额同比8.0%,汽车及地盘当月出口同比45.0%,均保持比较高增速。

总体看,10月出口在内外因素扰动下初现边际弱化,后续随着PPI的触底回升和海外去库存接近尾声,量价有望出现积极催化。国别/地区方面,对多数国家/地区出口同比呈下降态势,对中国香港、美国、澳大利亚出口有所改善。行业层面,大部分劳动密集型产品增速均承压,高新技术及机电产品分化,其中手机出口显著改善,汽车、家电出口保持相比来说较高增速。同时美国库存增速降至较低水平,国内部分出口相关行业后续有望受益于海外新一轮库存的回补。推荐关注手机等电子科技类产品需求景气拐点的出现,以及我国出口优势较强的汽车、船舶、家电等领域。

9月全球半导体销售额同比降幅继续收窄,日本销量同比降幅扩大,中国和亚太地区销量同比降幅收窄,美洲销量同比由正转负,欧洲销量同比增幅扩大。根据美国半导体产业协会统计数据,9月全球半导体当月销售额为448.9亿美元,同比下行4.5%,较上月份降幅收窄2.3个百分点。从细分地区来看,美洲半导体销售额为117.9亿美元,同比由正转负至-2.0%;欧洲地区半导体销售额为48.2亿美元,同比增速扩大至6.7%;日本半导体销售额为39.1亿美元,同比下降3.6%,降幅较上月扩大0.7个百分点;中国地区半导体销售额为130.5亿美元,同比减少9.4%,降幅较上月收窄3.2个百分点;亚太地区半导体销售额为243.7亿美元,同比减少7.7%,降幅较上月收窄4.3个百分点。

1-9月电信主要经营业务收入累计同比继续增长。1-9月电信主要经营业务收入累计值为12813亿元,同比增幅扩大至6.80%。

1-9月光缆线路长度同比增幅扩大。1-9月光缆线月集成电路出口金额同比降幅扩大

10月集成电路出口金额为111.78亿美元,当月同比跌幅扩大11.62个百分点至-16.63%,累计同比跌幅维持-14.10%,三个月滚动同比跌幅扩大0.63个百分点至-8.76%;10月集成电路进口金额为310.72亿美元,当月同比跌幅收窄7.04个百分点至-9.99%,累计同比跌幅收窄1.00个百分点至-18.80%,三个月滚动同比跌幅收窄2.22个百分点至-12.43%。当月贸易逆差环比扩大5.17%至198.94亿美元。

截至11月8日,六氟磷酸锂价格周环比下行3.24%至8.95万元/吨,DMC价格维持4000.00元/吨。在正极材料方面,截至11月8日,电解镍Ni9996现货平均价周环比下行1.37%至143,500.00元/吨;电解锰市场平均价格维持13690.00元/吨。

截至11月8日,碳酸锂价格周环比下行4.55%至156,460.00元/吨,氢氧化锂价格周环比下行3.94%至145,460元/吨;截至11月8日,电解液锰酸锂价格较上周下行2.56%至1.90万元/吨;三元材料价格较上周下行2.51%至151.20元/千克;电解液磷酸铁锂价格较上周下行2.13%至2.30万元/吨;国产99.5%碳酸锂价格周环比下行4.55%至15.65元/吨。钴产品中,截至11月8日,电解钴价格周环比下行1.71%至287,000元/吨;钴粉价格维持236.50元/千克;氧化钴价格与上行3.05%至159.00元/千克;四氧化三钴价格周环比下行1.53%至160.50元/千克。

截至11月6日,光伏行业价格指数周环比下行8.11%至21.19,组件价格指数周环比下行5.86%至20.72,电池片价格指数周环比下行5.91%至10.66,硅片价格指数环比下行8.37%至22.66,多晶硅价格指数周环比下行12.16%至40.25。

截止11月1日,晶硅光伏组件的价格较前一周下跌1.63%至0.12美元/瓦;薄膜光伏组件的价格较前一周下跌0.50%至0.20美元/瓦。3、1-9月全国太阳能发电装机容量累计同比增幅扩大

1-9月全国太阳能发电装机容量累计值为52108.0万千瓦,同比增幅扩大0.85个百分点至45.29%。9月当月太阳能发电装机容量为1567.0万千瓦,三个月滚动同比增幅收窄至130.50%。

根据第一商用车网数据, 2023年10月我国重卡市场销售约8万辆(开票口径,包含出口和新能源),环比9月下降7%,比上年同期的4.8万辆增长60%(前值55%),净增加3.2万辆。这是今年市场继2月份以来的第九个月同比增长,今年1-10月,重卡市场累计销售78.7万辆,同比上涨38%,同比累计增速扩大了3个百分点。10月重卡市场整体表现继续超预期。

在国内航运方面,截至11月3日,中国出口集装箱运价综合指数CCFI周环比上行2.01%至827.84点;中国沿海散货运价综合指数CCBFI周环比下行0.19%至955.07点。

在国际航运方面,截至11月7日,波罗的海干散货指数BDI为1559.0点,较上周上行6.85%;原油运输指数BDTI为1433.0点,较上周下行3.37%。

截至11月1日,主产区生鲜乳价格报3.72元/公斤,与上周持平,较去年同期下降10.40%。截至10月31日,白酒批发价格总指数报110.77,旬环比上行0.10% 。

截止11月7日,猪肉平均批发价格20.49元/公斤,较上周下行1.01%,全国生猪平均价格周环比上行4.48%至7.46元/500克,截止11月3日,仔猪平均批发价为24.5元/公斤,周环比上行2.42%。在生猪养殖利润方面,自繁自养生猪养殖亏损继续扩大,外购仔猪养殖盈利亏损继续扩大。截至11月3日,自繁自养生猪养殖利润为-246.34元/头,亏损较上周扩大64.21元/头;外购仔猪养殖利润为-212.5元/头,亏损较上周扩大46.94元/头。

在肉鸡养殖方面,肉鸡苗价格下行、鸡肉价格持平。截至11月3日,主产区肉鸡苗平均价格为2.21元/羽,周环比下行5.15%;截止11月7日,36个城市平均鸡肉零售价格为12.64元/500克,与上周持平。

截至11月7日,中国寿光蔬菜价格指数为90.56,周环比上行5.42%;截至11月7日,棉花期货结算价格为76.48美分/磅,周环比下行5.84%;截止11月7日,玉米期货结算价格为468.5美分/蒲式耳,周环比下行2.14%。

截至11月5日,本周电影票房收入3.82亿元,周环比下行4.98%;观影人数1014.7万人,周环比下行1.50%;电影上映123.53万场,周环比下行52.24%。

本周白卡纸价格指数为85.88,较上周上行3.72%;文化纸市场价周环比上行3.97%至5243.33元/吨。

11月7日主流贸易商全国建筑钢材成交量为14.30万吨;从过去十日移动均值情况去看,主流贸易商全国建筑钢材成交量十日均值为16.27万吨,周环比上行3.9%。

本周螺纹钢、钢坯价格上行;唐山钢坯库存周环比上行,主要钢材品种合计库存周环比下行;价格方面,

截止11月8日,钢坯价格3550.00元/吨,周环比上行1.14%;截止11月7日,螺纹钢价格为4071.00元/吨,周环比上行1.62%。库存方面,截止11月3日,主要钢材品种合计库存量987.39万吨,周环比下行3.70%;唐山钢坯库存周环比上行5.58%至102.19万吨;截止11月2日,国内铁矿石港口库存量11295万吨,周环比上行1.40%。

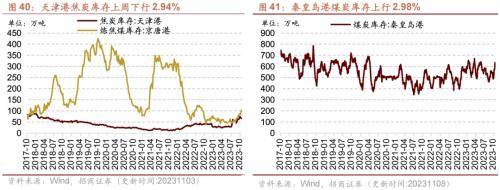

截至11月6日,秦皇岛港山西优混平仓价949.80元/吨,周环比下行3.96%;截至11月7日,京唐港山西主焦煤库提价2410.00元/吨,周环比上行4.33%;截至11月7日,焦炭期货结算价收于2515.00元/吨,周环比上行2.99%;焦煤期货结算价收于1910.50元/吨,较上周上行5.49%;动力煤期货结算价801.40元/吨,与上周持平。

截至11月8日,秦皇岛港煤炭库存报622.00万吨,较上周上行2.98%;截至11月3日,天津港焦炭库存报66.00 万吨,较上周下行2.94%;京唐港炼焦煤库存报102.70万吨,较上周上行7.15%。

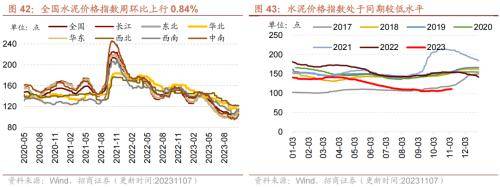

截至11月7日,全国水泥价格指数为110.58点,周环比上行0.84%;长江地区水泥价格指数109.97点,周环比上行1.23%;东北地区水泥价格为114.09,周环比持平;华北地区水泥价格指数为114.92点,周环比持平;华东地区水泥价格指数为108.70点,周环比上行0.20%;西北地区水泥价格指数为121.65,周环比持平;中南地区水泥价格指数为104.46点,周环比上行2.83%;西南地区水泥价格指数116.08点,周环比上行2.48%。

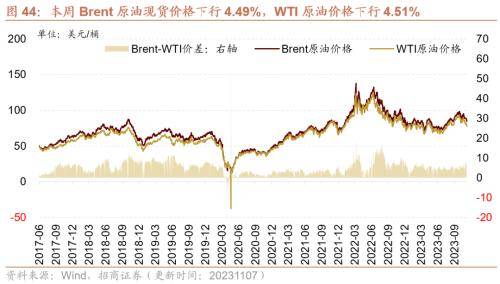

截至2023年11月7日,Brent原油现货价格周环比下行4.49%至84.80元/桶, WTI原油价格下行4.51%至77.37美元/桶。在供给方面,截至2023年11月3日,美国钻机数量当周值为618部,周环比下行1.12%;截至2023年10月27日,全美商业原油库存量周环比上行0.18%至4.22亿桶。

10月我国原油进口同比增幅收窄。10月进口原油4896.9万吨,同比增长13.51%,前值增长13.67%;1-8月累计进口原油47321.80万吨,同比增长14.40%,前值增长14.60%。

截至11月8日,甲醇结算价为2482元/吨,周环比上行2.48%;PTA结算价为5790元/吨,周环比下行1.76%;纯苯结算价为7900元/吨,周环比下行1.22%;甲苯结算价为7031.25元/吨,周环比上行1.65%;二甲苯结算价为7600元/吨,周环比上行5.06%;苯乙烯结算价为8616.67元/吨,周环比下行1.75%;乙醇结算价为7012.50元/吨,周环比下行1.06%;二乙二醇结算价为5175元/吨,周环比下行4.83%;苯酐期货结算价为7575元/吨,周环比下行1.41%;聚丙烯期货价格为7676元/吨,周环比上行0.88%;聚乙烯期货价格为8162元/吨,周环比上行0.06%;PVC结算价为6092元/吨,周环比上行0.12%;天然橡胶结算价为14095元/吨,周环比下行0.39%;燃料油结算价为3121元/吨,周环比下行4.93%;沥青结算价为3636元/吨,周环比下行2.88%。

本周工业金属价格多数上涨,铜、铝、锌、锡、铅价格持续上涨,镍、钴价格下降。截至11月8日,铜价格为68000元/吨,周环比上行0.67%;铝价格周环比上行0.21%至19230元/吨;锌价格为21800元/吨,周环比上行3.46%;锡价格周环比上行3.00%,为210850元/吨;钴价格周环比下行0.75%至265000元/吨;镍价格周环比下行1.13%至140610元/吨;铅价格16630元/吨,周环比上行0.67%。

截至11月7日,伦敦黄金现货价格为1960.70美元/盎司,周环比下行1.81%;伦敦白银现货价格为22.54美元/盎司,周环比下行2.87%;COMEX黄金期货收盘价报1975.60美元/盎司,周环比下行0.86%;COMEX白银期货收盘价下行1.11%至22.71美元/盎司。

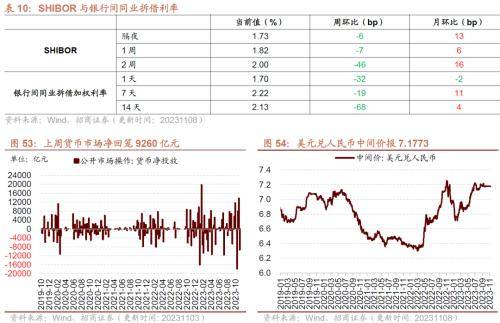

截至11月8日,隔夜SHIBOR周环比下行6bp至1.73%,1周SHIBOR周环比下行7bp至1.82%,2周SHIBOR周环比下行46bp至2.00%。截至11月7日,1天银行间同业拆借利率周环比下行32bp至1.70%,7天银行间同业拆借利率周环比下行19bp至2.22%,14天银行间同业拆借利率周环比下行68bp至2.13%。在货币市场方面,上周货币市场投放18980亿元,货币市场回笼28240亿元,货币市场净回笼9260亿元。

截至11月8日,美元兑人民币中间价报7.1773,较上周环比下行0.01%。2、

A股换手率、日成交额上行。截至11月7日,上证A股换手率为0.81%,周环比上行0.02个百分点;沪深两市日总成交额上行,两市日成交总额为9238.53亿元人民币,周环比上行8.33%。

截至11月7日,6个月国债到期收益率周环比下行3bp至2.33%;1年国债到期收益率周环比上行4bp至2.24%,3年期国债到期收益率周环比上行2bp至2.44%。5年期债券期限利差周环比下行5bp至0.28%;10年期债券期限利差周环比下行8bp至0.41%;1年期AAA债券信用利差周环比下行6bp至0.44%;10年期AAA级债券信用利差周环比下行2bp至0.58%。

本周土地成交溢价率上行、商品房成交面积当周值下行。截至11月5日,100大中城市土地成交溢价率为3.97%,周环比上行1.33个百分点;30大中城市商品房成交面积当周值为258.53万平方米,周环比下行15.34%。

截至11月7日,我国天然气出厂价报5210元/吨,较上周下行2.83%,英国天然气期货结算价为116.57便士/色姆,较上周下行6.04%。

截至2023年10月27日,美国48州可用天然气库存3779亿立方英尺,周环比上行2.14%。截至2023年11月3日,美国钻机数量为118部,周环比上行1部。