财经App授权发布,并在扑克财经App上发布。如需转载,请联系原作者。更精彩内容,请下载扑克财经App(iOS及安卓版本均可下载)。

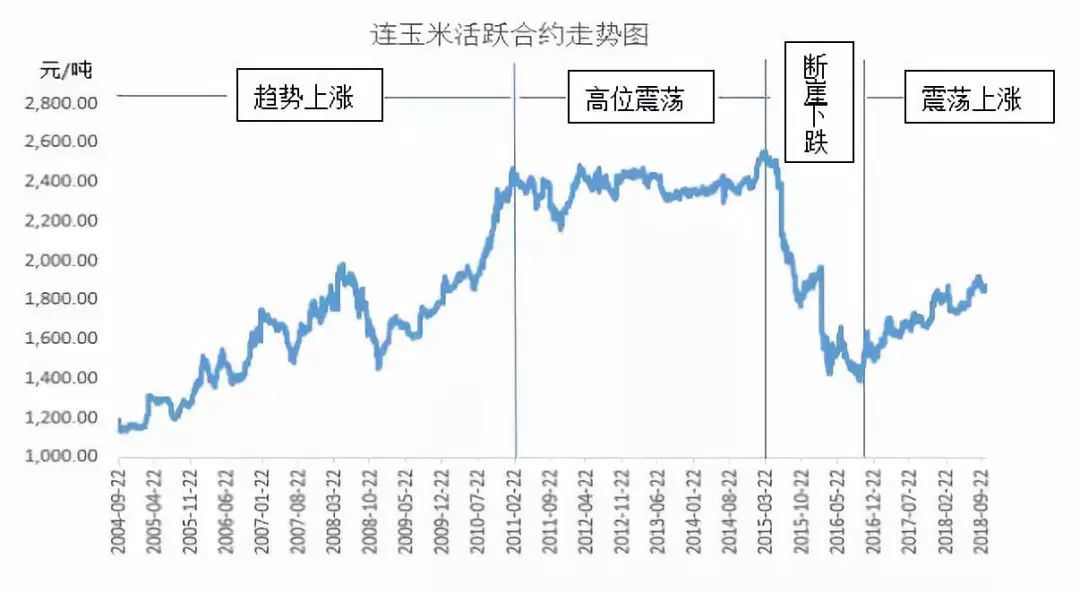

纵观大连玉米期货盘面历史表现,阶段运行特点鲜明。2004-2011年长线年金融危机时有过明显调整。这主要得益于需求拉动,此间经济总体向好且生物能源概念催生需求预期。

而进入2011年到2015年期间,市场止涨高位震荡为主,因为最近一段时间国内外生物能源发展歇火,玉米需求缺乏新增长点,供应逐渐大于需求,而此时为保护农民收益国内政府通过收储再度推动需求,供需再度被动达到平衡,价格持续受到支撑高位运行。进一步导致种植性价比持续偏高,扩种依然继续,就这样供大于需的矛盾在政府收储的掩护下继续深化,最终的结果就是导致国储累积了天量库存。

2015年收储取消,需求支撑塌方,再加上国外低价替代品冲击下,供需矛盾爆发,连玉米出现断崖式下跌,再度回到2008-2009年水平。价格的下跌推动需求尤其深加工需求恢复,再加上国家虽然取消收储但展开供给侧改革,玉米培养种植面积开始缩减,2016/17年度开始产需缺口便慢慢的出现,而囤在国库里的玉米又是逐步释放,抑制但并非压制市场,玉米市场开始上涨之路,从基本面分析来看该态势预计仍将继续。

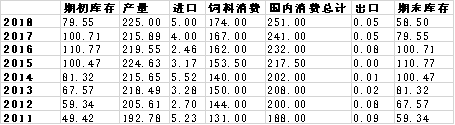

业内各机构发布的中国玉米平衡表纷繁杂乱,但供需趋向基本一致。根据国内各机构说法,我国玉米产量自2016/2017年度不断收敛,需求则自2015/2016年度便持续不断的增加,产需剪刀差呈现,2017/18年度产需便慢慢的出现缺口,之前累积的庞大的国储库存开始有效去化。目前为连续去库存第二年,供需收敛的第三年。而美国农业部对我国产需缺口的预期还要早一年,美国农业部认为我国自2016/17年度便慢慢的出现缺口。主要差异在于两者对需求的判断,美国农业部对国内玉米消费预期较为乐观,而国内各机构的预期普遍要低一些。而且通过别的行业数据作证,笔者更倾向于美国农业部对我国需求的预估。

2016年配合饲料1.84万吨,玉米添加比例我们按照下限55%算,玉米消费量为1.01亿吨。其他的还有部分自配料,自配料的量可以由浓缩料来界定一下,按照饲料工业协会的数据,2016年浓缩料量1842万吨(浓缩料主要成分为微量元素、氨基酸及蛋白)折配合饲料7368万吨左右,玉米消费量5526万吨左右。国内玉米的饲料消费量总体应该在1.56亿吨左右。再加上深加工(其中酒精用1500万吨,淀粉用3380万吨、氨基酸800万吨)、种用及食用1200万吨,总需求在2.128亿吨左右。美国农业部预计2015/16年度我国玉米需求2.175亿吨,汇易网预计为1.56亿吨,天下粮仓预计1.7亿吨。所以个人更倾向于美国农业部对于我国需求的预期。

2015/16年度我国玉米产量2.2亿吨左右,产需宽平衡。而2016/17年度我国产量继续下降,但饲料需求继续增加,2016/17年度我国玉米开始产需出现缺口,市场有效进入到去库存模式中,目前供需已经第4年收紧。而至于产需或者说供需缺口多少,库存水平如何,可再通过拍储数据来作证一下。

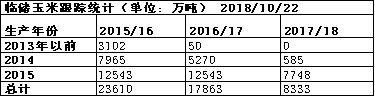

近年国储玉米的仓库存储上的压力主要在国储库里。2016年我国玉米收储正式取消,开始抛储去库存。通过抛储来作证下产需缺口程度及供需水平。

2016/17年度慢慢的开始出现产需缺口。2017 年 5 月份开始玉米拍卖,轮出成交 5900 万吨,当年收获季玉米轮入 2000 万吨,按照75%出库率计算,渠道库存在1500 万吨左右。当年抛储实际增加供应2400万吨来填补缺口,且从当年现货价格在抛储窗口期5-9月份的拍卖价格基本稳定来看,作证拍卖期间市场是平衡状态。由此初步认为 2016/17 年度产需缺口大概在2400万吨。年度结束时国储库存1.79亿吨,渠道库存1500万吨,港口库存400万吨,期末库存1.98亿吨,库存消费比85%。

2017/18 年度。2018年4月份开始抛储拍卖,截止到目前,玉米抛储成交9530万吨。按照70%出库率计算,抛储实际增加市场供应7000万吨,渠道库存预计增加500万吨至2800万吨,港口库存增加100万吨至500万吨,实际缺口高达6100万吨左右。这与实际产需数据也基本相吻合。

2017/18年度我国玉米产量预计下降1500万吨,需求增量在2000万吨左右。其中饲料需求增量在1250万吨左右,其中750万吨为小麦的替代回归,500万吨为饲料正常增量带动,深加工增量按750万吨算(其中酒精200万吨,淀粉500万吨)。

可见产需缺口较2016/17年度进一步扩大3500万吨,年度产需缺口达到5900万吨,基本符合抛储测算的缺口。国储库存继续消化,截止到2017/18年度结束时国储库存剩余预计8333万吨上下。加上2500万吨渠道库存,再加上500万吨港口库存,2017/18年度结束时社期末库存总计1.13亿吨左右,库存消费比降至47%。

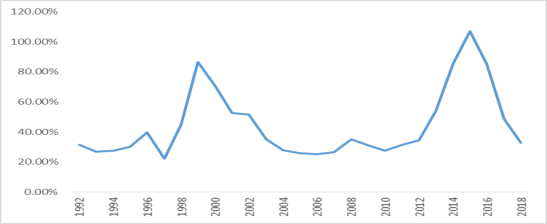

进入2018/19年度。我国玉米产量预计稍有增加至2.25-2.3亿吨,需求2.5-2.55亿吨左右,产需缺口2500万吨。年度结束时国储库存继续消耗至5833万吨左右,渠道库存继续按照2500万吨计算,港口库存维持500万吨计,年度结束时期末库存为8833万吨,库存消费比下降至35%,在玉米行情史来看都处于底部区域,玉米市场趋紧预期明显,可见仍然存在趋势上涨的基本面基础。

目前阶段玉米市场供应源主要在于抛储、新粮及进口。中美贸易战摩擦背景下进口通道基本关闭,抛储于10月底结束,进入新粮主导阶段,阶段供应总体宽松,市场存在季节调整预期,但空间预计相对有限。

自4月12日国家临储玉米拍卖销售启动,抛储启动后成为主要供应源。每周700万吨的投放量,进入5月份加码到800万吨/周,之后一直维持800万吨/周的高投放量。截止10月底抛储结束,玉米抛储成交9538万吨。出库按照7-8成来算,有效供应为7000万吨左右。4-10月期间玉米等杂粮进口按照1000万吨计算(截止到7月底在700万吨左右),商业库存按照3000万吨计算。期间总供应1.1亿吨,而总需求也在1.1-1.2亿吨左右,总体平衡稍紧的状态,对应地,4-10月份期间玉米1750-1950之间震荡偏强运行较为合理。

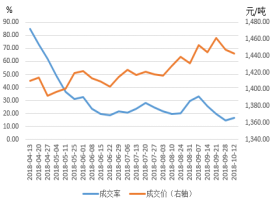

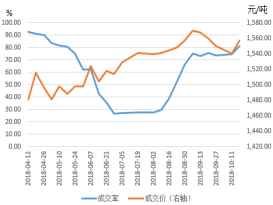

另外从抛储成交量、价对市场的引导性来看。抛储期间成交总体基本稳定先抑后扬,侧面作证抛储期间供需相对均衡偏紧,对应地,理论上价格应该区间内震荡偏强。抛储结束后,市场进入上市新作主导阶段。

华北地区新玉米开始上量,东北地区上市伊始量尚不大。华北地区在经过前期的下跌后,在农户惜售及加工企业需求下,局部反弹,但持续性不足,因后续东北地区上市加大,总体供应会阶段放大,而需求未见明显向好动向。从港口库存动态来看,东北地区季节性回落,11月初存在回升转机,供需平衡状态下,南方港口理应跟随北方库存季节回落,但近期南方库存出现逆季回升,说明供需目前仍是宽松状态。在供应相对淡季,主要可能是下游需求尚不佳导致。这从今年南北贸易利润基本持平,并未出现往年的季节性走升也可见一斑。

而且观察历年新玉米上市前后玉米市场可以发现,往往会有季节性回落。统计以前几年的价格数据发现,回落空间基本在60-300元/吨。其中基本面背景很差的2015、16年度回落幅度比较大,分别为330元/吨、170元/吨。而基本面背景相似的2017年回落幅度为60元/吨。假设今年现货回落幅度在60元/吨,阶段供需宽松的话,期现价差期间也往往会走低,走低空间150-300元/吨,背景相同的去年同期走低150元/吨,所以综合以上,初步判断的线元/吨左右,前期市场高点曾达到1940元/吨。由此,粗放的初步判断01合约在1730-1750元/吨可能会存在有效支撑。

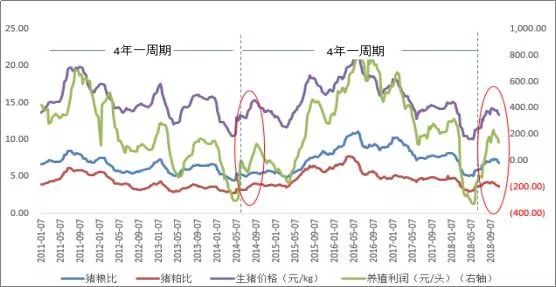

饲料养殖端,因为蛋鸡养殖周期短,年度内存栏的总体变量预计不大。主要从生猪周期来看,个人认为随着生猪产能在逐步出清,产出压力整体在缩减。市场已逐步进入到回升周期中。但这轮周期中产能出清在非洲猪瘟及规模化诉求下注定不会一步到位。初步从时间上界定的话,认为目前至明年一季度在高利润推动及猪瘟封锁疫区的背景下,总体生猪存栏及产出仍有增加预期,原料类需求仍存支撑,而随着猪价回落、期间原料回升,导致利润快速下滑,推动产能在2、3季度会快速出清,之后猪价正式进入上涨周期,存栏良性增加,需求预期再度向好。单纯从终端养殖存栏变动看饲料需求没有大的增长点。

但贸易战摩擦背景下低蛋白日粮配方的推进可能会变相支撑玉米需求,尽管力度不大。低蛋白日粮如果推行,按照目前国内的科研成果,蛋白可下调2个点左右,不影响料肉比。而对国内玉米饲料消费的抬升点在3-4%左右,国内玉米饲料消费1.4个亿左右,因此而导致的玉米消费抬升预计在500万吨左右。

深加工端。玉米深加工端包括淀粉及酒精。玉米深加工消费玉米的比例中,淀粉消费占比67%,酒精消费占比33%。近年在玉米去库存及深加工产业利润向好的背景下,我国玉米淀粉及酒精产能存在增量预期,2017年底淀粉产能增加500万吨,开工率按照70%算,淀粉产量增加350万吨,会导致2018年度玉米消费增加500万吨,2019年玉米淀粉产能增幅预计会相对有限。

因为淀粉产能已经比较高,但是需求并没有新的增长点(近年淀粉需求增量来自几个方面,一方面消费升级推动,一方面是与其他替代品的价格优势推动。目前消费升级增幅还在,但与其他替代品优势不再,这部分增量不可持续。导致2018/19年度淀粉消费增幅放缓)。目前淀粉市场基本是平衡状态,产能缺乏进一步增加的推动力。

根据天下粮仓预计,2018/19年度淀粉产量同比增加420万吨,消费同比增加429万吨。淀粉产需增幅均较2017/18年度下降,2017/18年度产需同比增加500万吨。酒精来看,2017年-2018年在建产能预计在2019年仍有释放,初步预计玉米加工能力在300-400万吨。所以2018/19年度深加工新增玉米消费量预计在700-800万吨左右,与2017年基本持平。

从深加工运行的季节性特点来看,目前淀粉加工利润较高,6、7月份以来一直在攀升,目前处于全面盈利状态,山东加工利润在82元/吨,而吉林在183元/吨,而库存自6月份以来不断下降,处于年内低位状态。高利润底库存会推升开机率,8月份开始开机率已经有所回升,目前该态势预计持续,此外酒精加工企业亦是此节奏,需求旺季亦来临,对玉米需求会逐渐构成有效支撑。

饲粮替代性来看。玉米国内消费替代性上来看,小麦及其他粗粮类目前不具有替代优势,出现替代至少也需要半年的时间。而进口替代性在前面进口部分已经分析过,目前进口替代通道关闭,需求回归750万吨。

2016/17年度我国玉米慢慢的出现产需缺口,进而有效去库存。2018/19年度玉米产需缺口预计2500万吨,库存继续去化,库存连续3年去化后,2018/19年度我国玉米库存消费比已经下降至35%,为1992年以来的低位区域,供需趋紧态势明显,长线看玉米市场任旧存在上涨的基本面基础。

但目前阶段在抛储与新粮接力下供应相对充足,预计市场以调整呈现。抛储尾声阶段成交率下滑,说明需求疲弱,对行情起到消极影响。而进入10月份,新粮陆续上市,对市场构成冲击,存在季节性回落预期,根据现货价格相同背景下往年的变动规律、期现基差水平及变动规律,再结合目前的基本面动向,认为9、10月份玉米市场存在季节性回落预期,01合约低点初步界定在1730-1750一带,在资金博弈及下游需求恢复预期下也可能达不到该位。

据下游养殖利润及存栏的情况去看,明年1季度之前总体刚需仍存,而深加工利润、开机的状况来看,需求亦在恢复。所以随着新粮上市供应端压力释放,而需求端支撑渐增,剪刀差博弈之下,玉米市场有望结束调整再度进入到上涨趋势中来。风险点:供应端在中美贸易战摩擦背景下国内玉米继续扩种预期不足,美国玉米存在扩种可能,但进口端近年在杂粮类反倾销及贸易战摩擦背景下亦逐年收敛至平稳状态,这也是我们上文中没有讨论进口端的原因,此方面不排除变数但配额制下终究量有限不过度估计。需求端,在于非洲猪瘟对饲料养殖的影响超预期,影响饲料消费预期。至于风险注意跟踪观察即可。返回搜狐,查看更加多