2020年临储玉米库存基本出清,引发市场炒作玉米供需缺口,玉米价格走出了一轮波澜壮阔的大牛市。此次调研目的是了解今年东北玉米培养种植情况,产区余粮情况,以及当地深加工企业收购节奏及对当前市场的看法。

种植培养面积及种植成本:今年玉米价格较往年高很多,农户种植意愿较强,东北地区整体种植面积较去年略有增加,不过今年种植成本也较往年偏高,主要是由于租地及农资成本的增加。

剩余粮源:目前东北三省+内蒙剩余粮源占产量的三到四成,市场存粮3300-3800万吨,且这部分粮源大多分布在在贸易商手中。

贸易商成本:今年东北贸易商屯粮成本差距较大,上市初期收购成本在2500-2600元/吨,1月份之后的接盘成本多在2800元/吨附近,而其中使用第三方资金的成本则更高。目前来看,年后接盘者处于亏损状态,挺价意愿强。

深加工方面:深加工企业库存多数维持在两个月,部分企业库存到9月份,库存水平整体偏高。从深加工下游产品来看,玉米淀粉、酒精及副产品走货一般,库存较高,企业利润被严重压缩,开工率整体偏低。

2020年临储玉米库存基本出清,引发市场炒作玉米供需缺口,玉米价格走出了一轮波澜壮阔的大牛市。20/21年度新粮上市后,市场囤积玉米氛围高涨,各方抢粮现象加剧。元旦之后玉米价格止步于3000元,开启了高位震荡模式,而二季度在进口玉米大量到港、国内小麦替代比例大幅度的增加背景下,玉米价格开始松动。目前市场不同参与者对后市心态不一,多空因素交织,市场行情报价僵持运行。

在上述背景下,今年东北农业种植结构会如何调整?目前东北地区基层及渠道库存有多少?此外,今年东北地区玉米深加工企业原料玉米采购策略怎样?贸易企业的收购与售粮节奏如何?带着这样一些问题,恒泰期货特意在这重要时点,通过走访调研玉米培养种植、贸易、深加工等相关企业,将产业链上下游的信息对照,了解目前东北产区余粮情况及新季玉米种植情况,及时获取一手的市场信息,反馈给市场参与者。

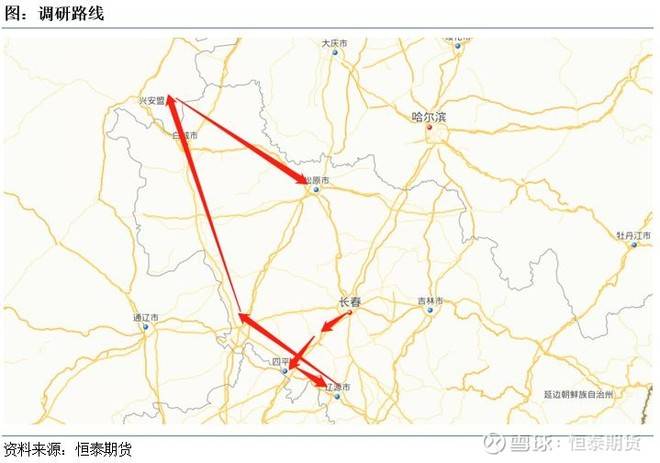

地点:本次调研从吉林长春出发,途径公主岭、四平、辽源、双辽、兴安盟,最后到松原。本次调研走访调研企业10家,涉及淀粉厂、酒精厂、省储备库和当地贸易商企业等,全方面了解产业上下游公司制作经营状况。

(1)公司基本情况:玉米深加工企业,工厂加工能力为 70 万吨/年,企业原料玉米库容为7万吨。基本的产品有玉米淀粉、麦芽糖浆、玉米纤维,厂内原粮库容为7万吨。(2)生产销售情况:企业当前玉米收购价格为2740元/吨,周边收购为主。企业收购意愿积极,粮商送货即可接收,目前企业厂内及厂外玉米库存预计能够正常的使用到9月份。此外企业当前满负荷生产,玉米淀粉价格报价略涨,但近期走货情况一般。

(3)当地新粮库存情况:地趴粮基本结束,当前以站子粮为主,约在20万吨,此外粮贸商手中约有30万吨的社会存储量。当下玉米收购价格高位运行,小型粮商收购价约在2800元/吨,水分13%左右,随收随走为主,存储成本比较高,无意留存。

(4)对后期的看法:后期原料玉米的价格将会受到陈粮收购成本及新玉米生长情况双重影响。若新玉米生长过程风调雨顺,后期供应充足,那么玉米价格或将高位窄幅震荡运行。若新玉米生长过程中受一定的影响,那么有望给玉米市场带来上涨动力。

(1)基本情况:传统类型的粮食贸易流转企业,库容5万吨,年度贸易量17万吨。目前玉米自有库存1万吨,代收代储库存5万吨。(2)贸易及周边余粮情况:当地种植户手中基本无余粮,今年新玉米培养种植基本完成,估计种植成本在2万/埫左右,其中租地成本占了大部分,约在1.2-1.3万/埫。目前贸易模式主要是签订合同后再行收购,确定好质量发展要求及数量,利润空间较为明确。

(3)对后期的看法:今年当地玉米毒素普遍较高,目前收购价格在2770元/吨左右,水分14-15%。预计当地5-10月期间有30万吨用粮缺口,会有外地粮源流入弥补,所以不会造成较大的行情波动。

(1)公司基本情况:作为省级粮食储备库,粮库库容为6万吨。一般收购政策性粮食,今年收购水稻为主。(2)周边市场情况:辽源地区玉米质量较好,为优质玉米产区。今年玉米培养种植情况尚可,跟去年比面积相差不大,但今年种植成本出现增加,主要为人工成本、农资成本及地租的增加。粮食种植收益为当地农户的重要经济来源,因此惜售情绪较为浓厚,目前预计当地市场玉米留存量为200万吨,农户手中大概剩余四成,粮商的库存量不及农户。

(3)对后期的看法:玉米价格底部有支撑,在当前的价格水平徘徊,暂无明显上行动力,但受收购成本、老百姓心理预期、以及宏观环境等影响,玉米市场在6-8月期间重心缓慢提升。

(1)公司基本情况:当地酒精生产企业,占地面积50万平方米,基本的产品有无水乙醇、优级酒精、DDGS等。酒精年产量为30万吨,DDGS产量为29万吨。(2)生产销售及下游情况:由于近期酒精加工利润出现亏损,部分酒精企业降低开机率至30-40%。该企业开机率尚在高位,对6-7月份酒精产品营销售卖情况不看好,预计8-9月份市场逐步好转。DDGS方面目前走货情况不佳,开始累库,而往年5-6月为销售旺季。

(3)企业收粮节奏:采取厂内库存和厂外库存同时收购的方式,厂外设立20个收购点。通常在当年的11月到次年4月集中收购全年用量。目前企业整体原粮库存充足,价格适当时还会收购一些贸易粮。

(4)对后期的看法:认为玉米市场下行空间存在限制,上行动力同样不足,价格延续高位盘整运行。同时该企业关注进口玉米的配额分配,进口总量和价格,生猪行业产能的恢复,深加工企业和饲料企业的开工情况。

(1)公司基本情况:玉米深加工企业,加工能力为70万吨/年,基本的产品有玉米淀粉、玉米纤维、玉米胚芽油等。(2)生产销售及下游情况:当前玉米淀粉出货价格在3400元/吨,处于微利润状态。原料玉米随收随用,有60天左右的流转库存。企业原粮一直在持续收购,但上货量不大,不过深加工企业玉米收购价格在市场上竞争力不强。

(3)对后期的看法:市场受前期收粮成本、下游需求、市场有效供应等多方面影响,短期企业玉米报价延续高位。

(1)公司基本情况:在四平市共有7个库,仓库库容为50万吨,企业主要做玉米贸易。(2)贸易及周边余量情况:目前企业的玉米库存已经出完。当地农户手中玉米剩余量较少,主要卖给周边养殖户。其他粮商手中玉米持有量尚可,不过由于年后粮价回落,贸易商挺价意愿较强,低于成本价出货意愿不强。

(3)对后期的看法:短期内玉米价格受到支撑,暂无明显利好利空,短期玉米价格依然延续高位。另外据当地一家大型植保企业反映,由于今年玉米价格较高,当地农户种植玉米的积极性较高;合作社方面由于土地租金大幅涨价,包地种植成本预计在2万元/垧。当地玉米培养种植基本完成,梨树县预计种植培养面积330-360万亩,无明显增加。

(1)公司基本情况:当地知名粮食贸易企业,从事粮食购销和代收代储业务。企业自身拥有烘干塔,烘干能力300吨/天,仓库库容为5万吨,年贸易量大概在6万吨。(2)贸易及周边余量情况:目前手中玉米库存2-3万吨,水分14.5%,容重710-730g/L,出货价格预计2760元/吨以上。收购粮源以周边为主,该地区距离内蒙古较近,从内蒙流入的粮源约占收购量的50%。销往终端饲料企业和鲅鱼圈港口。本县玉米年产量约在80-100万吨,今年老百姓玉米种植意愿依然较为积极,种植成本较去年略有增加,其中租地成本在8000-9000元/埫。

(3)对后期的看法:短期内玉米价格难有下行空间,不过6-8月份部分使用第三方资金企业有还贷压力,届时也许会出现集中出库,增加市场流通供应。此外还需重视国家政策对市场的引导,考虑把控出货节奏。

(1)公司基本情况:大型粮食贸易企业,库容为19万吨,2020年自身贸易量近50万吨,同时也可以做代收代储。拥有新旧两条铁路线吨,新线吨。铁路专线运输相较汽车运输,运费优势很明显,能够更好的降低一部分运输成本,提高市场竞争力。(2)贸易及周边余粮情况:目前企业玉米库存量为2-3万吨,出货价格在2800元/吨左右。当地玉米培养种植面积较去年增加,但幅度有限。今年种植成本在1.5-1.7万/埫,其中租地成本8000-12000元/埫,较去年有所增加。根据种植成本推算,预计新粮上市后开秤价格在2500-2600元/斤,水分25%。近年来,榆树县的玉米产量为40-50万吨,洮南市的产量为80-100万吨。

(3)对后期的看法:目前看玉米下游市场需求相对弱,但预计随着下游深加工企业产能的扩大,对玉米需求会出现增加。认为玉米价格有底部支撑,但上行动力不足,关注国家政策。

(1)企业基本情况:占地面积五万六千平米,仓库库容为9-10万吨。不仅做玉米贸易,同时做水稻、高粱、杂粮等贸易,自有三个水稻品牌。在呼兰浩特、北京、南昌都有销售分公司。(2)生产销售及下游情况:企业自有玉米库存5000吨左右,目前站台价格2800元/吨,因当初收购成本较高,出货意愿不强。当地多家粮食贸易企业给其他深加工企业代储玉米,整体库存约在30万吨,可供深加工企业使用2个月。另外当地深加工企业有扩建计划,同时某大型奶业公司有意在当地建立饲料厂,因此当地玉米一般周边销售为主,南下走货不多。由于当前小麦价格较玉米价格有一定优势,饲料企业大概添加85%的小麦和15%的玉米。目前饲料企业玉米库存大概在1个月。

(3)对后期的看法:当地农户手中基本无剩余,小商贩手中也基本无货,中大型粮商库存几千到几万不等。当地国储今年没有收购,后期难以集中供应。预计玉米市场价格难以下行,或将有小幅上涨空间。

(1)企业基本情况:开发及生产商品淀粉(包括食用玉米淀粉、食用淀粉、工业变性淀粉、食用变性淀粉、蜡质玉米淀粉)、淀粉糖(包括麦芽糊精、果葡糖浆、麦芽糖浆、结晶葡萄糖)、副产品(玉米蛋白粉、喷浆玉米皮、玉米胚芽饼、玉米胚)、玉米油。玉米年度加工能力160万吨,玉米淀粉年产量60万吨。(2)生产销售及下游情况:该企业玉米库存大概在3个月,可使用到8月份,一般收购2-3等玉米。目前玉米淀粉销售走货正常,液体糖浆2-3月走货较好,5月份走货略差一点。周边贸易商玉米存粮成本表现不一,极个别可在2500元/吨,大部分在2600-2700元/吨,少数成本在2800元/吨。

(3)对后期的看法:目前市场玉米收购成本整体较高,下游企业收购难度大,随行就市,认为价格难有下行。

本次调研活动主要走访了吉林和内蒙古地区不同规模的玉米深加工企业和粮贸企业。贸易及库存方面,从调研中得知,吉林、内蒙古地区贸易商收购成本较高,目前平均成本在2700-2750元/吨,惜售心理较强,对玉米价格形成支撑;且2020/21年度饲用玉米南运同比减少40%左右,存粮高于去年同期水平,目前东北地区剩余粮源约3300-3800万吨。深加工方面,今年深加工企业原料库存普遍维持较高水平,多数维持在两个月以上,较2020年高10-15天左右;从深加工下游产品来看,淀粉、酒精、DDGS等产品库存较高,目前企业开工率整体偏低,价格受成本支撑相对坚挺,但加工利润被严重压缩;其中酒精产品受行业淡季影响,整体处于亏损状态,企业限产检修较多;玉米淀粉利润处于成本线附近运行,整体挺价签单为主。此外,5月是东北产区玉米春播期,根据本次调研来看,今年玉米种植培养面积整体呈现增加态势,不过今年种植成本也较往年偏高,主要是由于租地及农资成本的增加。

(1)国内小麦、谷物替代优势显著,替代比例高,新麦上市冲击;(2)进口数量大增,进口玉米及替代品大量涌入;

(3)猪肉价格持续下滑,自繁户的养猪利润来到了警戒线,饲料继续上行难度较大;

(4)政策压力:国家相关部门已经从“补供给、减需求”两端发力,具体为:投放储备玉米、扩大玉米及替代品的进口、超期小麦稻谷饲料替代、推进玉米豆粕减量替代、玉米播种面积扩增,严格限制玉米燃料乙醇加工产能扩张等“组合拳”,对玉米不断施压,保障饲料粮供应。

从当前的市场形势来看,短期内(6-8月)市场供应相对充足,加上政策施压,玉米价格短期很难有起色。而长久来看,供需偏紧格局将在21/22年度内体现,长期仍是补缺的过程,玉米价格仍有上涨机会。

免责声明:本报告由恒泰期货研究所制作,在未获得恒泰期货股份有限公司授权的情况下,任何人和单位不得对本报告进行任何形式的修改、发布和复制。本报告基于本公司期货研究人员采用可信的公开资料和实地调研资料,但本公司对所用信息的准确性和完整性不作任何保证,且本报告中的资料、建议、预测均反映报告初次发布时的判断,可能会随时调整,报告中的信息或所表达的意见不构成投资、法律、会计或税务的最终操作使用建议,本公司不就报告中的内容对最终操作建议作任何担保。在恒泰期货股份有限公司及其研究人员知情的范围内,恒泰期货股份有限公司及其期货研究人员以及财产上的利害关系人与所评价或推荐的产品不存在任何利害关系,同时提醒期货投资者,期市有风险,入市须谨慎。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。